PwC Financial Services – ESG-Sonderedition: Ausgabe 3

Nachdem im zweiten Teil der vierteiligen ESG-Newsletter-Serie die quantitativen und qualitativen Indikatoren, Metriken und Methoden zur Bewertung von ESG-Risiken erklärt wurden, beinhaltet der dritte Teil der Serie die Vorgehensweisen und Methoden für das Management von ESG-Risiken durch Institutionen.

Vorgehensweisen und Methoden von Instituten

Die Einbeziehung von ESG-Risiken in die Aktivitäten von Instituten ist eine komplexe Aufgabe. Das Management von ESG-Risiken erfordert einen spezifischen, langfristigen, vorausschauenden und umfassenden Ansatz, der gleichzeitig flexibel genug ist, um den laufenden Entwicklungen bei der Integration von ESG-Risiken in die Geschäfts- und Risikomanagementprozesse der Institute Rechnung zu tragen.

Geschäftsstrategien und Geschäftsprozesse

In den letzten Jahren haben einige europäische Institute Schritte unternommen, um ESG-Faktoren in ihren Geschäftsstrategien zu berücksichtigen. Es sind jedoch noch viele Fortschritte erforderlich. So ergab beispielsweise die freiwillige Umfrage der EBA unter 39 Kreditinstituten im Jahr 2019, dass die überwältigende Mehrheit der Befragten zwar bereits Nachhaltigkeitsaspekte in ihre Geschäftsstrategien integriert hatte, dass aber eine Vielzahl sehr unterschiedlicher Ansätze zu beobachten war. Für eine Mehrheit der Institute wurde beobachtet, dass ESG-Faktoren zumeist aus der Perspektive der sozialen Verantwortung der Unternehmen (Corporate Social Responsibility, CSR) in die Geschäftsstrategien integriert werden.

Positiv zu vermerken ist, dass die EBA-Umfrage ergab, dass einige Kreditinstitute ESG-Risiken auch als unmittelbare finanzielle Risiken in ihren Geschäftsstrategien berücksichtigen und beschlossen haben, die Rahmenbedingungen für das Risikomanagement entsprechend anzupassen.

Rund 60% der Institute betrachten klimabedingte Risiken als unmittelbare finanzielle Risiken, wenn auch meist über einen kurzfristigen Zeithorizont. Weitere 10% verfolgen einen umfassenderen, "strategischen" Ansatz, der eine längerfristige, vorausschauende Perspektive, die Entwicklung von Vermögensklassifikationen für die Analyse klimabezogener Risiken und ein verstärktes Engagement des Vorstands sowie die Zusammenarbeit mit der Wissenschaft oder die Einstellung von Fachleuten einschließt.

Interne Governance

Umgekehrt wurde eine Reihe von Mängeln bei der Einbeziehung von ESG-Risiken in die Governance-Praxis von Instituten festgestellt. Trotz relativ starker Governance-Prozesse und Strategien zum Klimawandel aus einer CSR-Perspektive werden klimabedingte Risiken nicht angemessen als finanzielle Risiken gehandhabt. Was die großen europäischen Kreditinstitute betrifft, so sind ihre Governance-Strukturen in den meisten Fällen unzureichend, um eine angemessene Reaktion auf die Klimakrise zu gewährleisten. Weltweit hat sich die Einbindung des Leitungsorgans in den letzten Jahren verbessert, in einigen Fällen ist das Leitungsorgan jedoch gänzlich nicht in das Management klimabezogener Risiken eingebunden bzw. genehmigt das Leitungsorgan lediglich klimabezogene Richtlinien und Ziele und nimmt keine treibende Rolle bei deren Entwicklung ein.

Außerdem hat die EBA im Zuge ihrer Umfrage zu den internen Governance-Regelungen in Bezug auf ESG-Risiken folgende Mängel festgestellt:

a. Die Verantwortung für das Management von ESG-Risiken ist im Institut nicht ausreichend definiert.

b. Im gesamten Institut besteht ein Mangel an Kenntnissen und Fähigkeiten in Bezug auf ESG-Faktoren und -Risiken,

c. Die Institute erheben keine ausreichenden und/oder genauen Daten über ihre Kunden und Gegenparteien in Bezug auf ESG-Faktoren, um die ESG-Risiken ordnungsgemäß zu bewerten.

d. ESG-Faktoren werden nicht ausreichend in die Unternehmenskultur integriert.

Risikomanagement

Aus den zusammenfassten Studien im EBA Report geht hervor, dass die derzeitigen Bemühungen der Kreditinstitute diesbezüglich begrenzt sind. Insbesondere scheint es, dass die Kreditinstitute noch keine Leistungskennzahlen festgelegt haben, die für einen robusten internen Risikoüberprüfungsprozess notwendig sind sowie keine hochentwickelten Modellierungsansätze.

Institute sollten das Klimarisiko nicht lediglich als Reputationsrisiko, sondern als finanzielles Risiko behandeln und das Klimarisiko in ihr finanzielles Risikomanagement integrieren, um dieses Risiko wirksam zu managen und sich vor seinen potenziellen Auswirkungen zu schützen. Die meisten scheinen über keine spezifischen Verfahren zur Identifizierung und Bewertung klimabezogener Risiken und Chancen zu verfügen, und nur wenige haben klimabezogene Risiken vollständig in ihr Gesamtkonzept des Risikomanagements integriert.

Auch die Entwicklung von Szenarioanalysen und Stresstest-Tools in den EU-Banken sind noch in einem frühen Stadium, da nur 15% der Befragten angaben, dass sie Szenarioanalysen durchführen, und nur einige von ihnen angaben, dass sie solche Ansätze zur Einbeziehung in ihre Risikobereitschaft entwickeln.

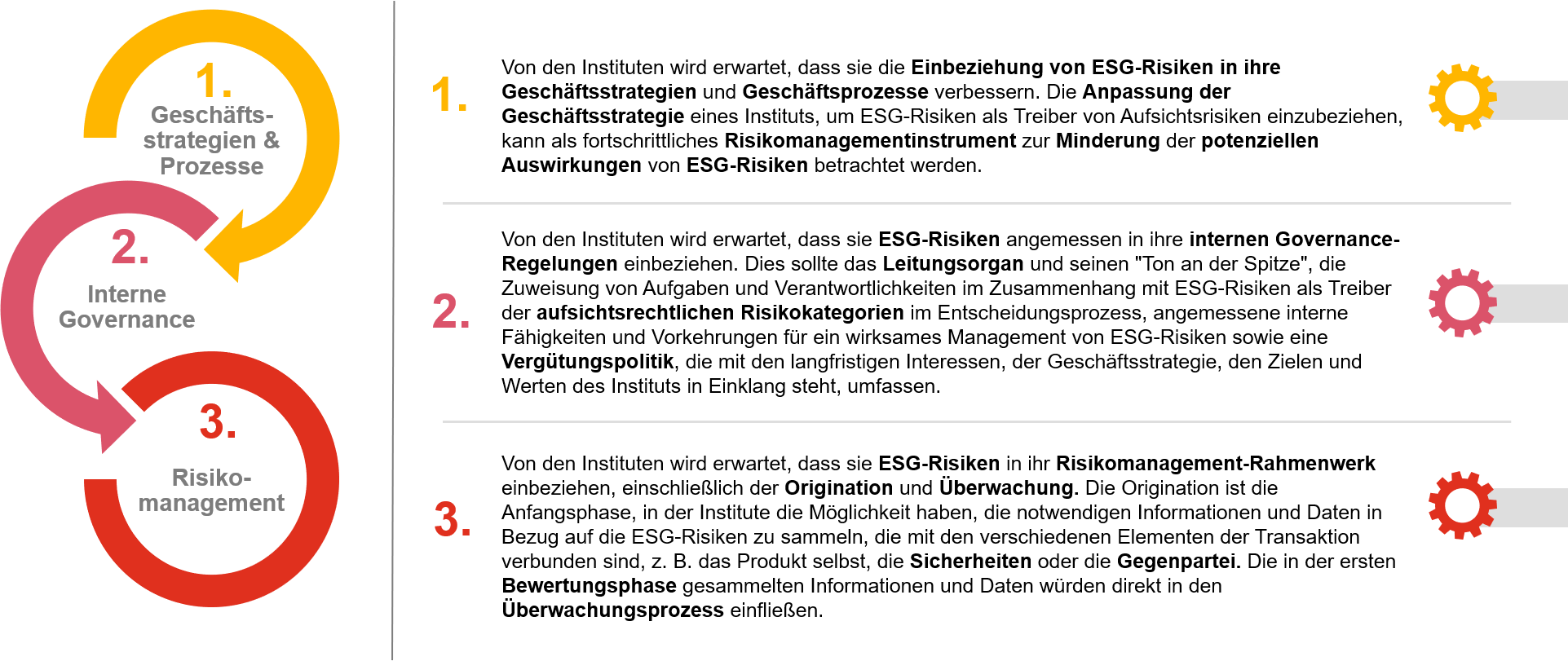

ESG-Risikomanagement durch Institute

Nachdem nun die aktuellen Praktiken für die Einbeziehung der ESG-Risiken in das Management der Institute beschrieben wurden, wird fortfolgend auf die gewünschte Vorgehensweise der EBA eingegangen.

Weiterführend wird im EBA Report festgehalten, dass das Management von ESG Risiken innerhalb der Institute die Materialität hinsichtlich ihres Geschäftsmodells und Risikoprofils gegenüber diesen Risiken berücksichtigen soll. Das Materialitätsassessment ist hierbei als institutsspezifisch zu erachten und soll die Wirkungskanäle und Charakteristika der ESG Faktoren sowie Risiken in angemessenem Ausmaß berücksichtigen. Dieses Assessment ist in engem Konnex zu den obig dargestellten Dimensionen zu betrachten, welche im Folgenden sukzessive erörtert werden.

Geschäftsstrategie und Geschäftsprozesse

Nicht nur aus aufsichtsrechtlicher Sicht gibt es gute Gründe für Institute, ESG-Risiken zu berücksichtigen, wenn sie ihre Geschäftsstrategie und -prozesse bewerten, gestalten oder modifizieren. Die EBA empfiehlt unter anderem folgende Maßnahmen, um ESG-Risiken in die Geschäftsstrategien und Prozesse einzubeziehen:

a) Einbeziehung von ESG-Risikoerwägungen in die Festlegung der Geschäftsstrategien von Instituten, insbesondere durch die Erweiterung des Zeithorizonts (Minimum 10 Jahre) für die strategische Planung und durch die Einbeziehung von Umwelt- und Sozialszenarien in den Planungsprozess auf der Grundlage der Überwachung und des Verständnisses der langfristigen Trends im Geschäftsumfeld der Institute. Die Szenarioanalyse kann eine gute Grundlage für die Festlegung der Strategien sein. Weiterführend wird im EBA Report angeraten, dass ein Verständnis innerhalb der Institute geschaffen wird, wie ESG Risiken das makroökonomische, geografische und sektorspezifische Umfeld beeinflussen, in welchem die Bank operiert.

b) Festlegung und Offenlegung spezifischer ESG-risikobezogener strategischer Ziele und/oder Grenzwerte durch die Institutionen, einschließlich damit verbundener Leistungsindikatoren, in Übereinstimmung mit der Risikobereitschaft der Institution (z.B. unter Verwendung der SDG oder der EU-Taxonomie als Referenz). Das primäre Ziel hierbei sollte sein, das Exposure gegenüber ESG Risiken angemessen zu evaluieren und berücksichtigen.

c) Bewertung des potenziellen Bedarfs an der Entwicklung nachhaltiger Produkte (z.B. Green Bonds) oder an der Anpassung von Merkmalen bestehender Produkte durch Institute in Übereinstimmung mit ihren strategischen Zielen und/oder Grenzen.

d) Anpassung der relevanten Geschäftsprozesse des Instituts, um die mit ESG-Risiken verbundenen strategischen Ziele und/oder Grenzen im Umgang mit Kreditnehmern, Beteiligungsunternehmen und anderen Interessengruppen widerzuspiegeln und in weiterer Folge die mit diesen Engagements verbundenen ESG-Risiken zu senken. Dies bedarf einer genauen Kenntnis der Geschäftsmodelle der Kunden, um eine Einschätzung darüber treffen zu können, inwiefern die jeweiligen Kunden von ESG Risiken betroffen sind.

Interne Governance

Die internen Governanceregelungen der Institute, einschließlich der Beteiligung des Leitungsorgans bei der Etablierung einer Risikokultur und der Festlegung der Risikobereitschaft sowie die Implementierung eines robusten internen Kontrollrahmens, sind Schlüsselaspekte für ein erfolgreiches Management von ESG Risiken. Die EBA empfiehlt den Instituten, unter anderem Folgendes zu erreichen:

a) Leitungsorgan und Komitees

- Berücksichtigung von ESG-Risiken im Rahmen der beratenden Funktion von Risikoausschüssen oder bei der Schaffung von dezidierten Fachausschüssen wie z.B. Nachhaltigkeitsfinanzausschüssen oder Ethikausschüssen. Hierbei ist ein adäquates Maß an Proportionalität hinsichtlich der Dimensionen Größe, Komplexität und Geschäftsmodell der Bank zu Grunde zu legen;

- Zuweisung der Verantwortung in Bezug auf ESG-Risiken an ein Mitglied des Leitungsorgans;

b) Internes Kontrollrahmenwerk

- Einbeziehung der Risikomanagement-Funktion in einem frühen Stadium bei der Integration von ESG-Risiken in die Risikobereitschaft des Instituts;

- Rekrutierung von Fachexperten und Schulung von Personal innerhalb der Geschäftseinheiten sowie der internen Kontrollfunktionen, um die nötigen Fachkenntnisse zur Identifizierung, Bewertung und zum Management von ESG-Risiken zu verbessern;

- Sicherstellung, dass die Interne Revision die Effektivität und Adäquanz der Berücksichtigung von ESG Risiken im Rahmen der internen Governance in ihren Prüfberichten evaluiert;

c) Entlohnung

- Berücksichtigung der Erreichung von ESG-Risikozielen in der variablen Gehaltskomponente, ohne jedoch „Green Washing“ und exzessives „Risk-Taking“ zuzulassen;

Risikomanagement

ESG Risiken können Institute durch die verschiedensten Wirkungskanäle und Transmissionsmechanismen negativ beeinflussen. Ein aktives ESG Risikomanagement ist daher von fundamentaler Bedeutung, um die Risiken zeitnah zu erkennen und zu mitigieren. Daher ist es wichtig, dass die Institute unter anderem folgende Ziele erreichen im Hinblick auf wesentliche Risikomanagement Dimensionen:

a) Risikoappetit, Risk-Policies und Risikolimite

- Das Risikoappetit Rahmenwerk sollte nicht nur die Risikobereitschaft, Toleranzniveaus und Limite hinsichtlich der als materiell identifizierten ESG Risiken enthalten, sondern auch klarstellen, wie die ESG-Risikoindikatoren und Limite in der Bank alloziert sind;

- Management von ESG-Risiken als treibende Kraft für aufsichtsrechtliche Risiken innerhalb ihres derzeitigen Risikomanagement-Rahmens, in Übereinstimmung mit der Risikobereitschaft und wie sie sich sowohl im ICAAP- als auch im ILAAP-Rahmen und in den Sanierungsplänen widerspiegeln;

b) Daten und Methodologie

- Festlegung angemessener Richtlinien und Verfahren sowie Kriterien für die Beurteilung der Rückzahlungskapazität und Kreditwürdigkeit der Gegenparteien unter Berücksichtigung von ESG-Faktoren und ESG-Risiken;

- Sammlung notwendiger Informationen und Daten in Bezug auf ESG-Risiken, die mit den Gegenparteien in der Kreditvergabephase verbunden sind;

- ESG Risiken müssen den Säule 3 Offenlegungspflichten genügen;

c) Risikomessung, Überwachung und Mitigation

- Entwicklung von Risikoüberwachungsmetriken auf Exposure-, Gegenpartei- und Portfoliolevel;

Exkurs: Stresstesting im ESG-Rahmenwerk

Die EBA sieht die Notwendigkeit, schrittweise Methoden und Ansätze für einen Klimarisiko-Stresstest zu entwickeln. Hierzu gab es im Mai 2021 bereits einen Dialog mit den Banken, welcher tiefe Einblicke in die zukünftige Methodologie sowie den damit verbundenen Datenanforderungen gewährte. Des Weiteren wurden Draft-Stresstest Templates an die Banken versandt, welche den breiten Umfang sowie die hohe Relevanz der Thematik unterstreichen. Nichtsdestotrotz bleiben einige der Schlüsselprinzipien der EBA-Leitlinien zu Stresstests (EBA/GL/2018/04) für Institute weiterhin anwendbar und sollten mitunter als Hauptreferenz verwendet werden.

Die von der EBA ermittelten Maßnahmen und Empfehlungen unterliegen zwar dem Grundsatz der Verhältnismäßigkeit, es ist jedoch anzumerken, dass kleinere Institute nicht immun gegen ESG-Risiken sind und sogar noch anfälliger für diese sein können.

Da die Aufsicht das Thema der Integration von ESG-Aspekten in die Bankaufsichtspraxis als einen Schwerpunkt für dieses Jahr definiert hat, sollten Banken sich zeitnah mit dem Thema ESG befassen und Schritte zur Berücksichtigung von ESG setzen. Wir teilen gerne unsere Expertise mit Ihnen und unterstützen Sie mit unseren Tools, welche es Ihnen ermöglichen, effizient Handlungsfelder abzuleiten.

Im kommenden vierten Teil der Newsletter-Serie beschreiben wir den Diskussionsstand zur Integration von ESG-Risiken in die Bankenaufsichtspraxis. Bleiben Sie dran!

Medieninhaber und Herausgeber:

PwC Österreich GmbH Wirtschaftsprüfungsgesellschaft, DC Tower, Donau-City-Straße 7, 1220 Wien

Für den Inhalt verantwortlich: StB Mag. Thomas Strobach, thomas.strobach@pwc.com

Für Änderungen der Zustellung verantwortlich: Anna Ring, anna.x.ring@pwc.com, Tel.: +43 1 501 88-3705, Fax: +43 1 501 88-648

Der Inhalt dieses Newsletters wurde sorgfältig ausgearbeitet. Er enthält jedoch lediglich allgemeine Informationen und spiegelt die persönliche Meinung des Autors wider, daher kann er eine individuelle Beratung im Einzelfall nicht ersetzen. PwC übernimmt keine Haftung und Gewährleistung für die Vollständigkeit und Richtigkeit der enthaltenden Informationen und weist darauf hin, dass der Newsletter nicht als Entscheidungsgrundlage für konkrete Sachverhalte geeignet ist. PwC lehnt daher den Ersatz von Schäden welcher Art auch immer, die aus der Verwendung dieser Informationen resultieren, ab.

PwC“ bezeichnet das PwC-Netzwerk und/oder eine oder mehrere seiner Mitgliedsfirmen. Jedes Mitglied dieses Netzwerks ist ein selbstständiges Rechtssubjekt. Weitere Informationen finden Sie unter www.pwc.com/structure.

Kontakt