Ergebnisse des EZB Klimastresstest 2022

12/07/22

Auf einen Blick

- EZB-beaufsichtigte Banken haben einen „ECB Climate Risk Stress Test“ (CST) durchgeführt

- Der Stresstest besteht aus 3 Modulen

- Im dritten Modul wurden unterschiedliche Klimaszenarien betrachtet, wofür 41 EZB-Banken aufgrund Proportionalität ihre Projektionen berechnen und abgeben mussten

- Dieser Test soll zeigen, wie gut Banken auf finanzielle/wirtschaftliche Schocks aufgrund von Klimarisiken vorbereitet sind

- Der EZB Klimastresstest hat keine direkte Auswirkung auf das Kapital der Bank

- Der Stresstest ist eine Ergänzung zu anderen, von der EZB-Bankenaufsicht initiierten Projekten

Einleitung

Die EZB hat am 28. Jänner 2022 einen aufsichtsrechtlichen Stresstest zum Thema Klimarisiko gestartet, um zu beurteilen, wie gut die Banken auf finanzielle und wirtschaftliche Schocks aufgrund von Klimarisiken vorbereitet sind. Eines der Hauptziele ist es, die Fähigkeit von Banken und Aufsichtsbehörden zur Bewertung von Klimarisiken zu verbessern.

Der Stresstest zielt auf spezifische Sektoren ab, welche besonders dem Klimarisiko ausgesetzt sind, und nicht auf die Gesamtbilanz der Banken. Mit Hilfe des Stresstests sollen Schwachstellen, Herausforderungen und Best Practices der Banken im Zusammenhang mit der Steuerung von Klimarisiken identifiziert werden. Eine Schwelle für ein formelles Nicht-Bestehen der Stresstest-Übung sowie eine mögliche direkte Auswirkung auf die Kapitalausstattung der Banken wurde nicht definiert.

Der EZB Klimastresstest 2022 ist eine „Lernübung“ für Banken und Aufsichtsbehörden, die auf drei verschiedenen Modulen basiert. Nachfolgend werden die Module samt deren Szenarien überblicksmäßig zusammengefasst.

- Modul 1: Qualitativer Fragebogen

Modul 1 besteht aus einem übergreifenden Fragebogen, um beurteilen zu können, wie die Stressfähigkeiten der Banken in Bezug auf Klimarisiken sind. Modul 1 gibt einen Überblick, wo die Banken in diesem Prozess aktuell stehen.

- Modul 2: Peer-Benchmark-Analyse

Bei Modul 2 handelt es sich um eine Analyse von zwei klimarelevanten Kennzahlen. Einerseits werden die Erträge aus treibhausgasintensiven Branchen dargestellt und versucht somit die Nachhaltigkeit der Geschäftsmodelle von Banken zu eruieren. Die zweite Kennzahl betreffend der finanzierten Treibhausgasemissionen bewertet das Ausmaß, in dem Banken gegenüber kohlenstoffintensiven Industrien exponiert sind, und welches Volumen an Treibhausgasemissionen die Banken finanzieren.

- Modul 3: Bottom-up-Stresstest

Der Bottom-up-Stresstest zielt auf transitorische- und physische Risiken ab. Der Stresstest bewertet, wie sich extreme Wetterereignisse (u.a. Dürre/ Hitze, Hochwasser) im nächsten Jahr auf die Banken auswirken können, wie anfällig die Banken für einen starken Anstieg des Preises für Kohlenstoffemissionen in den nächsten 3 Jahren sind und wie die Banken auf Übergangsszenarien in den nächsten 30 Jahren reagieren würden. Das Übergangsrisiko wird somit in langfristigen und kurzfristigen Szenarien modelliert, während die Szenarien für das physische Risiko so konzipiert sind, dass sie sofort eintreten.

Überblick Übergangsszenarien

Bei den Übergangsszenarien handelt es sich um makrofinanzielle Szenarien, die auf Szenarien des „Network of Central Banks and Supervisors for Greening the Financial System“ (NGFS) basieren.

Kurzfristiges Szenario:

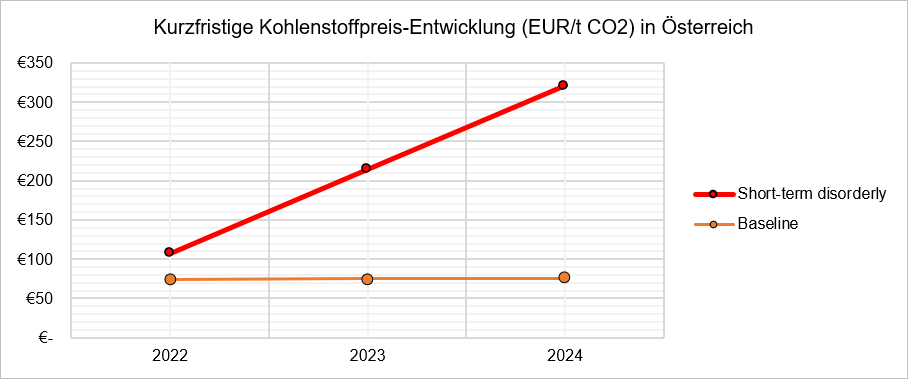

- „kurzfristiges ungeordnetes Übergangsrisiko“: widmet sich der Bewertung kurzfristiger Anfälligkeiten der Banken, die durch einen starken Anstieg des Preises für Kohlenstoffemissionen über einen Zeithorizont von 3 Jahren ausgelöst werden. Basis hierfür ist das „verzögerter Übergang“ Szenario, in welchem politische Maßnahmen zur Reduzierung der Kohlenstoffemissionen verzögert und ungeordnet eingeleitet werden.

Langfristige Übergangsszenarien:

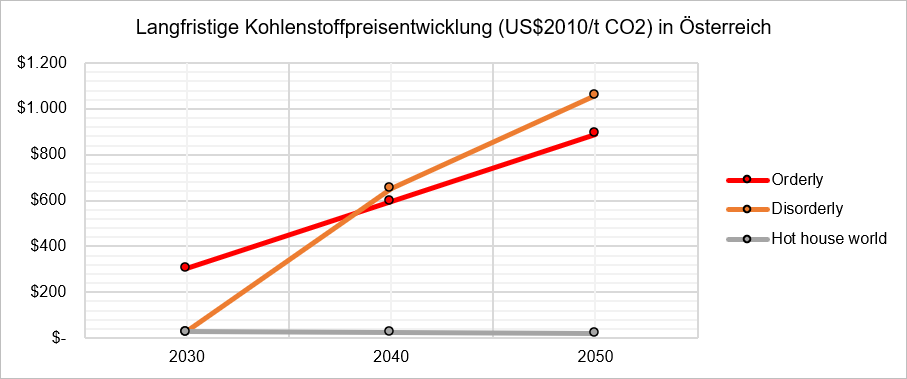

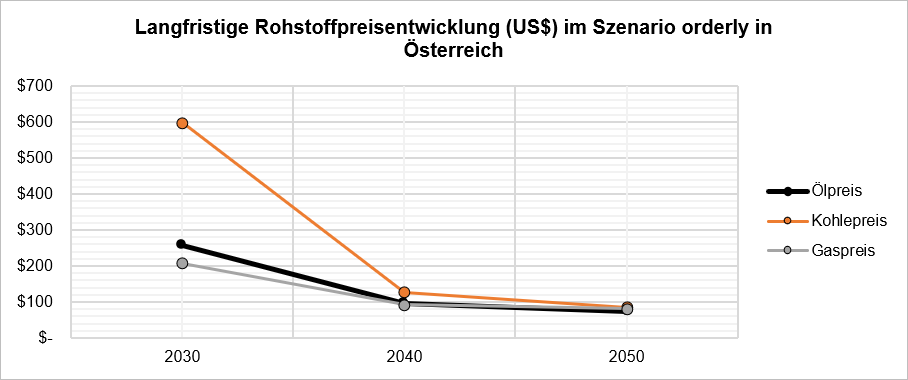

- „geordnetes“ Szenario: Verfolgt die Annahme, dass klimapolitische Maßnahmen frühzeitig eingeführt und schrittweise umgesetzt werden. Basis hierfür ist das „Netto-Null 2050“ Szenario, welches das Ziel verfolgt, dass die globale Erderwärmung durch strenge Klimapolitik und Innovationsfortschritte auf 1,5 C° begrenzt wird.

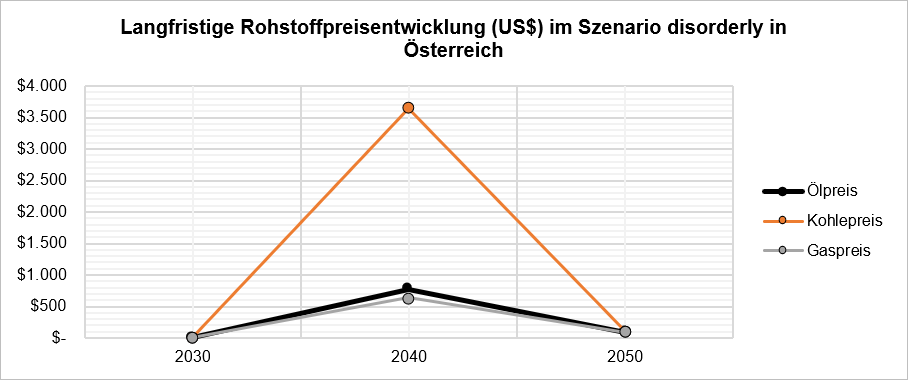

- „ungeordnetes“ Szenario: Verfolgt die Annahme, dass neue klimapolitische Maßnahmen nicht vor 2030 eingeführt werden und somit mit einem höheren Übergangsrisiko zu rechnen ist. Basis hierfür ist das „verzögerter Übergang“ Szenario.

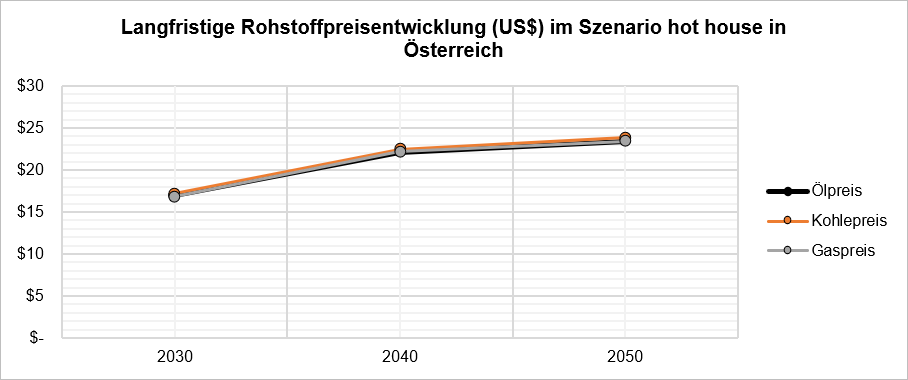

- „Hot House“ Szenario: Verfolgt die Annahme, dass keine neuen klimapolitischen Maßnahmen getroffen werden und, dass die derzeitigen globalen Anstrengungen nicht ausreichend sind, um eine signifikante globale Erwärmung zu stoppen. Basis hierfür ist das „aktuelle Politik“ Szenario, das das langfristige physische Risiko für die Wirtschaft und das Finanzsystem abbildet.

Überblick physische Risiken

Dürre/Hitzerisiko:

Dieses Szenario modelliert die gesamtwirtschaftlichen Auswirkungen einer schweren Dürre und Hitzewelle in Europa. Hintergrund dafür ist, dass z.B. Hitzeperioden zu weitreichenden Produktionseinbußen führen, wodurch Banken Verluste aufgrund ihres Engagements in den betroffenen Wirtschaftszweigen erleiden.

Hochwasserrisiko:

Dieses Szenario verfolgt die Annahme, dass am 1. Jänner 2022 schwere Überschwemmungen Europa treffen. Da das Hochwasserrisiko in Europa sehr stark variiert, berücksichtigt das Hochwasserrisiko-Szenario die länderspezifischen Unterschiede.

Hervorzuheben ist, dass die EZB bei der Modulzuweisung den Grundsatz der Verhältnismäßigkeit beachtet hat, so dass kleinere Banken keine eigenen Projektionen im Rahmen von Modul 3 erstellen müssen und weiters einer Qualitätssicherung mit geringerer Komplexität unterliegen.

Ergebnisse des EZB Klimastresstest 2022

Die Ergebnisse werden aus qualitativer Sicht in den aufsichtlichen Überprüfungs- und Bewertungsprozess (Supervisory Review and Evaluation Process – SREP) einfließen.

Der Stresstest 2022 der EZB zu Klimarisiken wird andere Projekte der EZB-Bankenaufsicht und der Zentralbanken zum Thema Klimawandel ergänzen. Zu den bereits durchgeführten Projekten zählen unter anderem:

a) der im September 2021 veröffentlichte gesamtwirtschaftliche Klimastresstest,

b) eine im November 2021 veröffentlichte Beurteilung der Frage, wie die Banken ihre Praktiken zur Steuerung von Klima- und Umweltrisiken anpassen, und

c) die 2022 stattfindende thematische Überprüfung zur Integration von Klima- und Umweltrisiken in die Risikostrategien der Banken, in ihre Governance sowie ihre Rahmenwerke und Prozesse zur Risikosteuerung.

Insgesamt 104 signifikante Banken nahmen an dem Test teil, der aus den drei beschriebenen Modulen bestand. Der Bottom-up-Stresstest innerhalb des dritten Moduls wurde auf 41 direkt beaufsichtigte Banken beschränkt, um die Verhältnismäßigkeit gegenüber kleineren Banken zu gewährleisten.

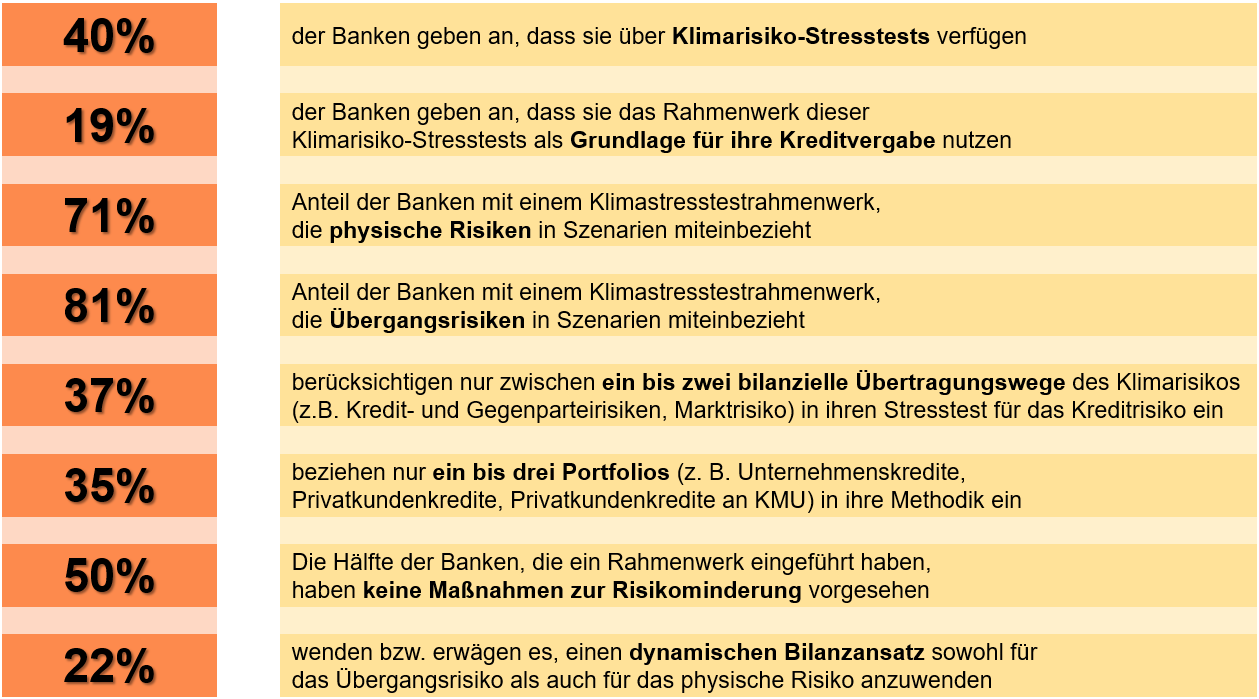

Die Ergebnisse des ersten Moduls zeigen, dass rund 60 % der Banken noch nicht über einen geeigneten Rahmen für Stresstests des Klimarisikos verfügen. Ebenso beziehen die meisten Banken das Klimarisiko nicht in ihre Kreditrisikomodelle ein, und nur 20 % berücksichtigen das Klimarisiko als Variable bei der Kreditvergabe. Die Banken bleiben derzeit hinter den Best Practices zurück, nach denen sie Klimastresstests einrichten sollten, die mehrere Übertragungswege des Klimarisikos (z. B. Markt- und Kreditrisiken) und Portfolios (z. B. Unternehmens- und Hypothekenkredite) umfassen.

Das zweite Modul des Tests zeigt, dass insgesamt fast zwei Drittel der Erträge der Banken aus nichtfinanziellen Firmenkunden aus treibhausgasintensiven Branchen stammen.

Der Bottom-up-Stresstest im Rahmen des dritten Moduls verlangt, wie beschrieben, von den Banken, Verluste bei extremen Wetterereignissen und unter Übergangsszenarien mit unterschiedlichen Zeithorizonten zu prognostizieren. Der Test bestätigt, dass das physische Risiko bei den europäischen Banken sehr unterschiedliche Auswirkungen hat. Die Ergebnisse zeigen, dass die Anfälligkeit der Banken gegenüber einem Dürre- und Hitzeszenario stark von den sektoralen Aktivitäten und der geografischen Lage ihrer Engagements abhängt.

Obwohl seit 2020 einige Fortschritte erzielt wurden, zeigen die Ergebnisse des Stresstests der Europäischen Zentralbank (EZB) im Jahr 2022, dass die Banken das Klimarisiko noch nicht ausreichend in ihre Stresstest-Rahmenwerke und internen Modelle integriert haben.

Die Ergebnisse dieses Stresstests werden unter qualitativen Gesichtspunkten in den aufsichtlichen Überprüfungs- und Bewertungsprozess einfließen.

Die Ergebnisse des Klima-Stresstests 2022 werden den europäischen Banken als Kompass dienen, um ihre Kapazitäten für Stresstests von Klimarisiken zu erhöhen und sich auf die Risiken und Chancen eines Übergangs zu Netto-Null 2050 vorzubereiten.

"Die Banken des Euroraums müssen dringend ihre Anstrengungen zur Messung und zum Management von Klimarisiken verstärken, indem sie die derzeitigen Datenlücken schließen und bewährte Praktiken übernehmen, die es in diesem Sektor bereits gibt", sagte Andrea Enria, Vorsitzender des Aufsichtsgremiums der EZB.

Klimastresstests werden ebenso in anderen Bereichen durchgeführt, wie beispielsweise der von der EIOPA initiierte IORP-Stresstest wofür die teilnehmenden Institute am 13. Juni 2022 die entsprechenden Templates abgeben mussten und wozu die Ergebnisse im Dezember 2022 veröffentlicht werden.

Schlussteil

Unser PwC-Team unterstützt Banken hinsichtlich ESG-Themen und regulatorische Anforderungen mit einem breiten Produkt-Offering, beginnend bei der ESG-Strategiedefinition, Integration von ESG in das Gesamtbank-/ Risikomanagement bis hin zur strukturierten Erweiterung der IT-Datenmodelle zur Datenhaltung der zusätzlichen notwendigen Felder. Des Weiteren verfügt das PwC-Team über langjährige Erfahrung zum Thema aufsichtsrechtliche und internem Stresstest, um individuelle Lösungen an Ihre bestehende Situation zu finden. Hierzu greift PwC auf zahlreiche vorgefertigte Tools zurück.

Banken und Finanzinstitute tragen eine immense Verantwortung und spielen eine wesentliche Rolle in der Umsetzung der Klimaziele. Die Ergebnisse des EZB Klimastresstests 2022 zeigen deutlich, dass über die Hälfte der Banken noch nicht über einen ausreichenden Rahmen für Stresstests verfügen, um das Klimarisiko für ihr Geschäft zu modellieren. Um diese Lücke hin zu regulatorischen Anforderungen zu schließen, ist jetzt ein fokussiertes Handeln gefragt.

PwC begleitet Sie gern bei diesem Prozess, um die Herausforderung mit Know-How und Expertise von Beginn an effizient zu meistern. Haben Sie Fragen oder wollen Sie sich zu diesem aktuellen Thema austauschen? Dann kontaktieren sie uns, wir stehen jederzeit für Sie zur Verfügung.

Dieser Artikel wurde in Zusammenarbeit mit folgenden Co-Autoren verfasst:

Paul-Dominick Turc

Philip Podlipnig

Medieninhaber und Herausgeber:

PwC Österreich GmbH Wirtschaftsprüfungsgesellschaft, DC Tower, Donau-City-Straße 7, 1220 Wien

Für den Inhalt verantwortlich: StB Mag. Thomas Strobach, thomas.strobach@pwc.com

Für Änderungen der Zustellung verantwortlich: Anna Ring, anna.x.ring@pwc.com, Tel.: +43 1 501 88-3705, Fax: +43 1 501 88-648

Der Inhalt dieses Newsletters wurde sorgfältig ausgearbeitet. Er enthält jedoch lediglich allgemeine Informationen und spiegelt die persönliche Meinung des Autors wider, daher kann er eine individuelle Beratung im Einzelfall nicht ersetzen. PwC übernimmt keine Haftung und Gewährleistung für die Vollständigkeit und Richtigkeit der enthaltenden Informationen und weist darauf hin, dass der Newsletter nicht als Entscheidungsgrundlage für konkrete Sachverhalte geeignet ist. PwC lehnt daher den Ersatz von Schäden welcher Art auch immer, die aus der Verwendung dieser Informationen resultieren, ab.

PwC“ bezeichnet das PwC-Netzwerk und/oder eine oder mehrere seiner Mitgliedsfirmen. Jedes Mitglied dieses Netzwerks ist ein selbstständiges Rechtssubjekt. Weitere Informationen finden Sie unter www.pwc.com/structure.

Kontakt