Ausgabe 111 - Financial Services Aktuell

21/08/19

EBA Stresstest 2020

Der Stresstest hat zum Ziel die Aufsicht selbst, andere Banken und Verbraucher über die Belastbarkeit der 50 involvierten EU Banken auf Basis eines Dreijahreshorizontes zu informieren.

Auf einen Blick

- Die Europäische Bankenaufsichtsbehörde (EBA) veröffentlichte am 25. Juni 2019 die Methodik sowie die Templates für den kommenden EU-weiten Stresstest

- 50 Banken sind im EBA-Scope (In Österreich: Erste Group Bank AG & Raiffeisen Bank International AG), UK-Banken sind aufgrund des Brexit nicht im Scope

- Die veröffentlichten Dokumente stellen einen Ausgangspunkt für den kommenden Stresstest dar. Die Finalisierung erfolgt in einem informellen Dialog mit den Banken.

- Wie bei den letzten Stresstest-Übungen wurden keine Schwellenwerte für das Bestehen bzw. Durchfallen angewendet, die Ergebnisse fließen in den aufsichtlichen Überprüfungs- und Bewertungsprozess (englisch: Supervisory Review and Evaluation Process – SREP) ein

- Insgesamt umfasst das Templateset 33 Templates (im Stresstest 2018: 38)

- Veröffentlichung der finalen Methodik Ende 2019

- Start des Stresstests im Jänner 2020

- Veröffentlichung der Stresstest-Ergebnisse Ende Juli 2020

Am 25. Juni 2019 veröffentlichte die Europäische Bankenaufsichtsbehörde (EBA) eine erste Fassung ihrer Methodologie und Templates für den EU-weiten Stresstest 2020. Die Aufsicht führt diesen regelmäßig in einem Rhythmus von 2 Jahren durch. Der Stresstest hat zum Ziel die Aufsicht selbst, andere Banken und Verbraucher über die Belastbarkeit der 50 involvierten EU Banken auf Basis eines Dreijahreshorizontes zu informieren. Dies erfolgt durch den Einsatz eines einheitlichen analytischen Rahmenwerks sowie einheitlicher Templates.

Die Methodik umfasst alle Risikobereiche und baut auf die im Jahr 2018 entwickelte Methodik und Templates auf, wobei einige Aspekte auf der Grundlage der gewonnenen Erkenntnisse verbessert und adaptiert wurden.

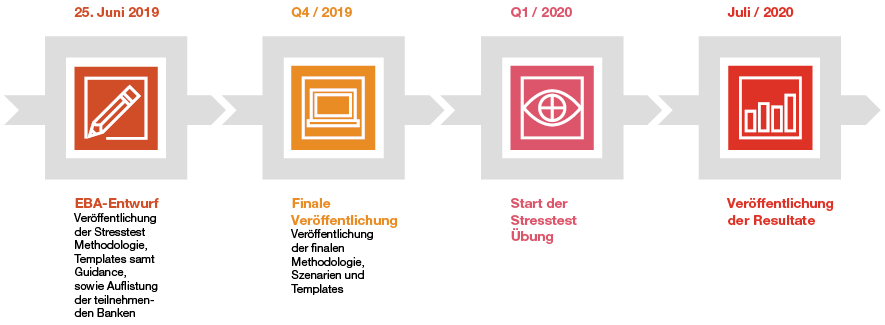

Die finale Fassung der Methodologie wird voraussichtlich Ende des Jahres 2019 veröffentlicht. Der Zeitraum der Stresstest-Übung erstreckt sich von Jänner 2020 bis zur Veröffentlichung der Ergebnisse Ende Juli 2020 (siehe Abbildung 1).

Die EBA hat, wie bereits bei der letzten Stresstest Übung, drei Daten Abgaben angekündigt, wobei ebenfalls von einer zusätzlich freiwilligen Abgabe, einer sogenannten Advance Data Collection (ADC), auszugehen ist.

In diesem Newsletter stellen wir Ihnen daher kurz den Stresstest 2020 allgemein vor, bzw. wollen wir Ihnen ebenfalls einen Überblick über die regulatorischen und methodischen Änderungen im Vergleich zum letzten Stresstest geben.

Abbildung 1: Geplante Timeline EBA-Stresstest 2020

Der Stresstest 2020

Wie bereits in den vergangenen Jahren sind auch beim kommenden Stresstest ein Großteil der europäischen Banken von dieser Übung betroffen. Insgesamt umfasst der kommende Stresstest 50 Institute (im Stresstest 2018 - 49 Institute), womit 70% der konsolidierten Bilanzsummen des europäischen Banksektors abgedeckt werden sollen.

Die EZB nutzt jedoch ebenfalls die Möglichkeit weitere von ihr direkt beaufsichtigte Institute dem Stresstest zu unterziehen, um die Ergebnisse im SREP und folglich für die P2G-Quote [1] verwenden zu können. Es ist allerdings davon auszugehen, dass es seitens der EZB wieder zu Vereinfachungen hinsichtlich der EBA Methodik kommen wird.

Auch im kommenden Stresstest überprüft die Aufsicht unter Zugrundelegung eines static-balance-sheet Ansatzes und auf Basis eines basis- und eines adversen Szenarios die Widerstandfähigkeit der Banken in einem Dreijahreszeitraum. Dieser beginnt mit den Ist-Jahresenddaten von Ende 2019 und endet mit den projizierten Jahresenddaten in 2022.

Insgesamt umfasst der kommende Stresstest 50 Institute, womit 70% der konsolidierten Bilanzsummen des europäischen Banksektors abgedeckt werden sollen.

Das verwendete Basisszenario entspricht in der Regel den Prognosen der EZB und soll die gesamtwirtschaftlichen Entwicklungen unter normalen Bedingungen abbilden. Das adverse Szenario hingegen, welches vom European Systemic Risk Board (ESRB) erstellt wird, soll die systemischen Risiken abdecken.

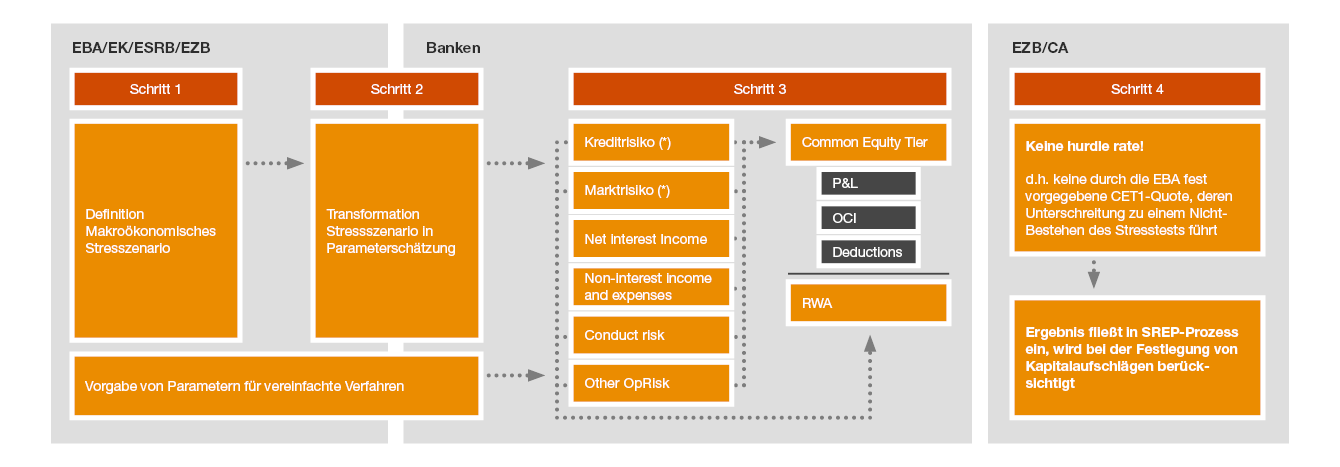

Aufbauend auf den granularen Vorgaben der EBA bzw. EZB werden die Szenarien auf Risikoparameter (z.B.: Ausfallswahrscheinlichkeit, Verlustquote etc.) umgelegt. Somit kann eine Beurteilung und Analyse der Auswirkungen der Stressszenarien auf die GuV sowie auf die risikogewichteten Aktiva ermittelt werden. Ziel des Stresstests ist es diese Auswirkungen auf die Kapitalquoten umzulegen und somit eine gestresste Kapitalquote für sämtliche Berichtsstichtage im Stresszeitraum (2020 bis 2022) zu eruieren.

Der schematische Stresstesting-Prozess wird in Abbildung 2 dargestellt.

Abbildung 2: Schematischer Prozess EU weiter Stresstest inkl. Verbriefungen und Länderrisiken

Wie bereits bei vergangenen Stresstest Übungen sieht die EBA auch dieses Mal von hurdle rates bzw. Zielkapitalquoten für das „Bestehen“ bzw. „Nicht-Bestehen“ der Übung ab. Das institutsindividuelle Ergebnis wird im Zuge des SREP-Prozesses mitberücksichtigt.

[1] Pillar 2 Guidance (P2G) – Ist eine von zwei Kapitalanforderungen (P2G und P2R), die sich aus dem SREP ergeben. Die P2G beschreibt das angemessene Kapitalniveau, welches aufrechterhalten werden sollte, um über genügend Kapital als Puffer für Stresssituationen zur Verfügung zu haben. Die P2G wird, neben anderen miteinbezogenen Informationen, hauptsächlich vom Ergebnis des aufsichtsrechtlichen Stresstests beeinflusst.

Änderungen im Vergleich zum Stresstest 2018

Die veröffentlichten Dokumente des kommenden Stresstests beinhalten umfangreiche Neuerungen, welche die betroffenen Institute vor Herausforderungen stellen. Grundsätzlich gibt es drei Arten von Änderungen – regulatorische, methodische und technische Änderungen bei den zu berichtenden Templates. Die wesentlichen Änderungen in diesen drei Dimensionen werden nachfolgend kompakt dargestellt.

Regulatorik

Gemäß Tz 27. und 28. des Methodenpapiers ist im Allgemeinen das regulatorische Rahmenwerk (CRR/ CRD), samt Entscheidungen zu Änderungen seitens der relevanten Behörden, per Stichtag 1. Januar 2020 anzuwenden. Änderungen werden allerdings nur dann angewandt, wenn zu Beginn der Stresstest-Übung feststeht, dass diese rechtsverbindlich während des Stresstest-Zeitraumes in Kraft treten und dementsprechend bekanntgegeben wurden.

Weitere Änderungen des regulatorischen Rahmenwerks müssen von den Instituten nicht antizipiert werden. Konkret sind somit bis dato folgende regulatorische Neuerungen zu berücksichtigen:

- Neue Ausfallsdefinition

Bereits vor drei Jahren, im Jahr 2016, veröffentlichte die EBA eine Guideline für die Anwendung der Ausfalldefinition (Artikel 178 CRR). Die darin formulierten Bestimmungen treten mit 1. Januar 2021 in Kraft und sind sowohl für IRB- als auch für KSA-Banken von Relevanz. Dies bedeutet, dass PD sowie LGD-Parameter für die Stresstest-Übung neu zu kalibrieren sind. - Non-performing exposure backstop

Der verpflichtende Backstop für Non-performing exposures (siehe Link) ist bereits anzuwenden und ist somit auch im kommenden EU-weiten Stresstest zu berücksichtigen. Der Backstop wirkt sicht auf das Kaptial für neu ausgefallene Positionen aus. - Neues Verbriefungsregelwerk

Seit dem 01. Januar 2019 sind die neuen Bestimmungen für die Berechnung der Kapitalanforderungen von Verbriefungspositionen in Kraft getreten und sind dementsprechend zu berücksichtigen. - CRR II

Der Anfang 2019 vom Rat der Europäischen Union gebilligte Entwurf zur Änderung der Eigenmittelverordnung CRR II bringt unter anderem neue Vorgaben zur Ermittlung von risikogewichteten Aktiva für Anteile von Banken an Investmentfonds. Zudem gibt es weitere Anpassungen im Bereich des Kreditrisikos sowie zum Beispiel die Einführung eines neuen Standardansatzes zur Bemessung von Kontrahentenausfallrisiken aus derivativen Produkten (SA-CCR). - Interbank Offered Rate (IBOR)

Mit vermehrtem Blick auf die Finanzmärkte im Zuge der Finanzkrise 2008, sowie des weitreichenden LIBOR Skandals haben die G20 eine Initiative zur Reform des Panel-basierten Feststellungsverfahrens für systemisch relevante Referenzzinssätze gestartet. Basierend auf den IOSCO Prinzipien, welche die globale Ablöse von USD-LIBOR, CHF-LIBOR, GBP-LIBOR, etc. forciert, hat auch die EU hinsichtlich EONIA, wie auch EURIBOR mit der European Benchmark Regulation („BMR“) reagiert. Die ursprünglich bereits Ende 2019 in Kraft tretende Reform-Agenda wurde Anfang 2019 nochmals verlängert, fällt aber mit dem nunmehrig fixen Umsetzungsdatum 31.12.2021 weiterhin und synchron mit den globalen Referenzsatz-Umstellungen in den Stress-Test Zeitraum. Es ist davon auszugehen, dass die von der EZB und ESRB erarbeiteten Szenarien den damit einhergehenden Änderungen Rechnung tragen. Dies wird zu einem erhöhten Aufwand in den Bereichen Additional Value Adjustments, Basis Risiken, sowie insg. bei den im Stresstest 2018 bereits bei den umsetzenden Banken zu Belastungen führenden Additional Risk Factors im Market Risk Stress-Stream führen.

Auszug methodischer Änderungen aus dem Kreditrisiko

Die wesentlichen methodischen Änderungen gegenüber dem letzten Stresstest im Jahr 2018 sind nachstehend für das Kreditrisiko zusammengefasst:

1. Kreditrisiko (Scen):

- Berücksichtigung des NPL-Backstops

- Berücksichtigung der neuen Ausfallsdefinition

- Risikoparameter per 2019 sollen modellbasiert ermittelt sein

- Sofern Institute Stresseffekte auf Ratingnoten-Ebene berechnen können ist ein (point-in-time) Migrationsmatrix-basierter Ansatz zu wählen.

- Für die Ermittlung des Stage-Transfers sind Forward-PDs heranzuziehen (verdreifachte PD als harte Grenze)

2. Kreditrisiko (REA):

- Verwendung von rekalibrierten PD / LGD-Ausgangswerten, sofern diese validiert und von der Aufsicht bis 31.12.2019 abgenommen worden sind.

- Keine Migration von Exposures zwischen Exposure-Klassen aufgrund von verschlechterten Sicherheitenwerten

- Anwendung CRR II für 2022 noch unklar aufgrund fixer Exposurewerten für CCR-Forderungen (Klärung seitens EBA notwendig)

Zudem gibt es weitere Änderungen im Bereich Marktrisiko (z,B. die Obergrenze von 1,5 für die VaR-Ratio wurde entfernt, sodass lediglich eine Untergrenze von 1 für die VaR Ratio bestehen bleibt), im NII-Bereich (z.B. granulare Aufteilung der Zinsderivate, nach FINREP-Kategorien und teilweise zusätzlich in lineare - und nichtlineare Zinsderivate unterteilt) und operationellen Risikobereich (z.B. Rechtfertigungsmöglichkeiten für die Verletzung der Untergrenze (Floor) bei wesentlichen Risikoereignissen (wie z.B. Backtesting, Verbesserung der internen Kontrollen) wurden verdeutlicht).

Technische Änderungen bei Berichtstemplates

Die regulatorischen / methodischen Neuerungen des kommenden Stresstests führen auch zu Neuerungen in den Berichtstemplates. Insgesamt sind 33 Templates auszufüllen, im Gegensatz zu 38 beim letzten Stresstest 2018.

Folgende Templates sind nicht mehr zu berichten:

Hingegen ist das Template „CSV_CR_SEC“ („Securitisations“) hinzugekommen, in welchem Werte (Exposure Value, Credit risk adjustments, Risk exposure amount, Risk weights) von Verbriefungspositionen je regulatorischem Ansatz, makroökonomischen Szenario und credit quality step anzugeben sind.

Jene Templates, welche sowohl zum Stresstest 2018 als auch zum Stresstest 2020 zu berichten sind werden in folgender Tabelle hinsichtlich technischer Veränderungen gegenübergestellt.

Tabelle 1: Gegenüberstellung Berichtstemplates Stresstest 2018 und 2020

*Die rot markierten Felder kennzeichnen umfangreiche Änderungen. Für eine detaillierte Analyse, kontaktieren Sie uns.

Weitere Herausforderungen

Basierend auf unseren Stresstest-Projekten zu den letztjährigen EU-weiten Stresstests sehen wir für den Stresstest 2020 nicht nur methodische bzw. regulatorische Änderungen als Herausforderung für die Institute an. Insbesondere auch stark prozessual getriebene Themen, die auch durch eine kurze Timeline und eine Vielzahl von ad-hoc Anfragen seitens der Aufsicht getrieben sind, können sich für die betroffenen Banken als Hürde erweisen.

Folgende Themen stellen aus unserer Sicht, neben regulatorischen und methodischen Themen, die größten Herausforderungen dar:

- Vielzahl von Abstimmungsrunden mit der EZB/EBA, sowie hohe Anzahl an ad-hoc Anfragen und zusätzlich zu befüllenden Templates

- Hoher Zeitaufwand um die Vielzahl an Data Quality, Reconciliation und methodischen Flags aus dem Star Portal zu evaluieren und zu beheben

- Hoher Zeitaufwand um Vielzahl an FAQs zu analysieren und abzustimmen

- Datenqualität und Abhängigkeiten mit dem Hintergrund diverser Schnittstellen und Abhängigkeiten zwischen den Streams

- Hoher Aufwand um Modelle an methodische Vorgaben anzupassen

- Vielzahl von Befüllungen um Korrekturen aus einzelnen Streams gesamthaft abbilden zu können

Wir sehen nicht nur methodische bzw. regulatorische Änderungen als Herausforderung für die Institute an. Insbesondere auch stark prozessual getriebene Themen können sich für die betroffenen Banken als Hürde erweisen!

Fazit

Zusammenfassend lässt sich festhalten, dass der Stresstest 2020 zwar vom Umfang und den methodischen Vorgaben aufbauend und vergleichbar zum Stresstest 2018 ist.

Die Herausforderung liegt jedoch insbesondere bei den zahlreichen neuen regulatorischen Anforderungen, die im Zeitraum des Stresstests schlagend werden. Außerdem müssen Institute sämtliche prozessualen und datenqualitätsgetriebenen Details berücksichtigen, um sämtliche ad-hoc Anfragen und die Vielzahl von Q&As und Flags aus den DQ Reports bewältigen zu können. In unseren Stresstest-Projekten waren stets eine klare Struktur von Aufgaben und Kommunikationswegen sowie eine sorgfältige Vorbereitung auf die Phase der Durchführung (in Form von „Dry-runs“) Garanten für die erfolgreiche Bewältigung der Stresstest-Übung.

In unseren Stresstest-Projekten waren eine klare Struktur von Kommunikationswegen sowie eine sorgfältige Vorbereitung auf die Phase der Durchführung Garanten für die erfolgreiche Bewältigung der Stresstest-Übung.

Spezifische Tools, wie beispielsweise ein eigenes Template-Befüllungstool halfen zusätzlich Zeit zu sparen und operative Fehler zu vermeiden. Begonnen bei der Fachlichkeit und Interpretation der Anforderungen bis hin zur technischen Umsetzung in eigene Tools haben wir Stresstest-Projekte begleitet.

Bei Fragen stehen wir Ihnen jederzeit zur Verfügung.

Medieninhaber und Herausgeber:

PwC Österreich GmbH Wirtschaftsprüfungsgesellschaft, DC Tower, Donau-City-Straße 7, 1220 Wien

Für den Inhalt verantwortlich: StB Mag. Thomas Strobach, thomas.strobach@pwc.com

Für Änderungen der Zustellung verantwortlich: Anna Ring, anna.x.ring@pwc.com, Tel.: +43 1 501 88-3705, Fax: +43 1 501 88-648

Der Inhalt dieses Newsletters wurde sorgfältig ausgearbeitet. Er enthält jedoch lediglich allgemeine Informationen und spiegelt die persönliche Meinung des Autors wider, daher kann er eine individuelle Beratung im Einzelfall nicht ersetzen. PwC übernimmt keine Haftung und Gewährleistung für die Vollständigkeit und Richtigkeit der enthaltenden Informationen und weist darauf hin, dass der Newsletter nicht als Entscheidungsgrundlage für konkrete Sachverhalte geeignet ist. PwC lehnt daher den Ersatz von Schäden welcher Art auch immer, die aus der Verwendung dieser Informationen resultieren, ab.

PwC“ bezeichnet das PwC-Netzwerk und/oder eine oder mehrere seiner Mitgliedsfirmen. Jedes Mitglied dieses Netzwerks ist ein selbstständiges Rechtssubjekt. Weitere Informationen finden Sie unter www.pwc.com/structure.